Je kleiner das Unternehmen ist, umso mehr Aufgaben lasten auf den Schultern der Buchhaltung. In größeren Unternehmen werden gern die Tätigkeiten für Debitoren- und Kreditorenmanagement personell getrennt organisiert. Die meisten Unternehmen entscheiden sich, das Mahnwesen im eigenen Haus durchzuführen und achten dabei auf eine verständliche und freundliche Kommunikation zu ihrem Kunden. Das Erstellen und Versenden einer Mahnung kostet, unabhängig von der Menge, dennoch Geld und Zeit. Bei der Zusammenarbeit mit unseren Kunden hören wir nicht selten, dass man sich nicht traut, eine Mahnung zu senden. Kann aber nicht genau für solche Situationen Factoring eine Lösung sein?

Wir stellen uns dabei folgende Fragen:

- Leidet die Geschäftsbeziehung mit meinem Kunden darunter, wenn die Forderungen aus Lieferungen und Leistungen verkauft werden?

- Welcher Aufwand muss betrieben werden, wenn die Forderungen aus Lieferungen und Leistungen verkauft werden?

- Wie viel Zeit und Aufwand nimmt das Mahnwesen in meinem Unternehmen ein?

Vorteile des Factoring

Grundsätzlich unterscheiden wir zwischen dem offenen und stillen Factoring, oder auch verdecktes Factoring genannt. Der erste offensichtliche Vorteil beider Methoden ist die verbesserte Liquiditätssituation. Ebenso wird die Bilanz verkürzt und die Eigenkapitalquote verbessert. Selbst die Kundenbeziehung kann sich festigen, da Sie ohne Liquiditätsengpässe verlängerte Zahlungsziele einräumen können. Aufgrund der Nutzung des Factorings und der grundsätzlich veränderten Situation verzeichnen Unternehmen auch ein verbessertes Ranking gegenüber Kreditinstituten.

Durch die entsprechende Vorauszahlung erhöht sich das Kapital, welches zur Zahlung von Verbindlichkeiten aus Lieferungen und Leistungen genutzt werden kann. Die somit verbesserte Liquidität erlaubt die ausgebaute Nutzung von Skontofälligkeiten und steigert die Skontoerlöse.

In der Regel wird je nach Factoring-Gesellschaft eine Vorauszahlung in Höhe von 80 bis 90 Prozent des Forderungsbetrags geleistet. Bei einem Full-Service-Factoring kann auch das gesamte Debitorenmanagement übernommen werden. Dies kann die Debitorenbuchhaltung, Mahnwesen und Inkasso beinhalten. Die Berechnung der Kosten für den Service setzt sich aus verschiedenen Faktoren zusammen:

- Anzahl der Kunden

- Anzahl der Rechnungen

- Umfang der Leistung (z. B. Full-Service- oder Inhouse-Factoring)

- Nutzen einer Kreditversicherung

Bei einem Verkauf der Forderungen aus Lieferungen und Leistungen sind diese nicht mehr in der Bilanz zu aktivieren und müssen daher ausgebucht werden.

Besser Skontoziehen – die Rolle des Effektivzins

Oft hört man die Aussage, dass es besser ist, eine Rechnung eher zu zahlen. „Skonto ist der beste Kredit“ ist eine dieser Aussagen. Aber stimmt das wirklich? Wir erklären den Vergleich in einer Beispielrechnung.

Ausgangssituation

Sie erhalten eine Rechnung über 7.540,00 EUR. Die Kondition bei Ihrem Lieferanten beträgt 8 Tage mit 3 % Skonto bzw. 30 Tage netto. Die Überziehungszinsen betragen bei Ihrer Bank 9,0 % p. a.

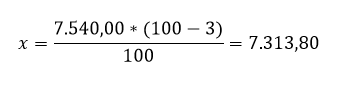

Berechnung des Skontobetrags

Sie berechnen nun den Skontobetrag und subtrahieren diesen vom Rechnungsbetrag.

Rechnungsbetrag: 7.540 EUR → 100 %

Rechnungsbetrag: 7.540 EUR → 100 %

Skontobetrag: 226,20 EUR → 3 %

Überweisungsbetrag: 7.313,80 EUR → 97 %

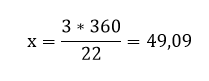

Berechnung des Effektivzins

Berechnen Sie die kostenpflichtigen Tage, in dem Sie vom Nettozahlungsziel (30 Tage) die Skontofrist (10 Tage) subtrahieren und den Zinssatz berechnen. In unserem Beispiel wurde nun die Rechnung 22 Tage vor dem Zahlungsziel beglichen.

22 Tage: 3 %

22 Tage: 3 %

360 Tage: x

Der Effektivzins beträgt nun 49,09 %.

Berechnung der Ersparnis bei Inanspruchnahme eines Kredits

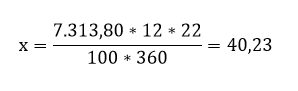

Mithilfe einer Tageszinsformel errechnen Sie nun die Bankzinsen und subtrahieren diese vom Skontobetrag.

Die Bankzinsen für 22 Tage betragen 40,23 EUR.

Die Bankzinsen für 22 Tage betragen 40,23 EUR.

Skontoertrag: 226,20 EUR

Bankzinsen: 40,23 EUR

Ersparnis: 185,97 EUR

Die Ersparnis beträgt 185,97 EUR, wenn Sie Skonto ziehen und Überziehungszinsen zahlen.

Wir schließen nun daraus, dass wir weiterhin bares Geld sparen, wenn Skonto gezogen wird. Dies ist auch der Fall, wenn wir Überziehungszinsenzinsen zahlen müssen.

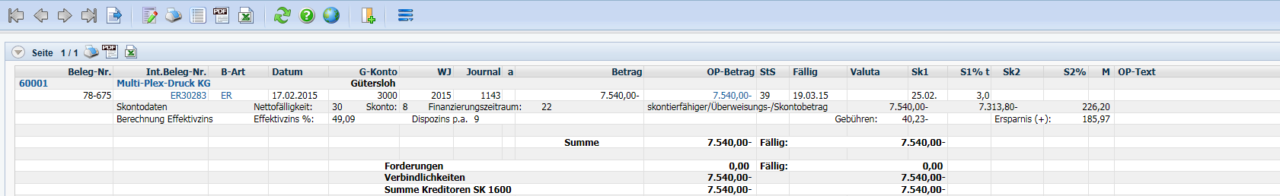

Live-Abruf mit Ihren Daten in der Rechnungswesen-Software

Wir haben in Diamant®/3 den Standardbericht „Kreditoren OP-Liste“ modifiziert und weitere Felder als auch Formeln eingefügt. Somit können wir direkt mit einem Klick die Kosten als auch die Ersparnis einsehen, wenn wir trotz Überziehungszinsen die Eingangsrechnung abzüglich Skonto zahlen.

Die Eckdaten wie Netto- und Skontofälligkeit sowie der Skontosatz liefert der Bericht bereits ohne weitere Anpassungen. Über Formeln berechnen wir in unserem Beispiel den Finanzierungszeitraum, den Effektivzins, die Überziehungszinsen und die Ersparnis.

Diese Auswertungen können Sie zur Unterstützung in der Liquiditätsplanung verwenden. Die Berechnung kann ebenfalls hilfreich sein, die Prioritäten in schweren Zeiten zu setzen.

Verschiedene Formen des Factorings

Offenes (echtes) Factoring

Bei dieser Variante werden die Forderungen an ein Kreditinstitut oder eine spezielle Factor-Bank verkauft. Dieses Verfahren wird deshalb offenes Factoring genannt, da der Debitor über die Abtretung der Forderung offiziell informiert wird und Zahlungen deshalb meist ausschließlich an das Factoring-Unternehmen geleistet werden können. Beachten Sie, dass Ihre Belege einen entsprechenden Vermerk enthalten. Aufgrund des übernommenen Delkredererisikos ist das offene Factoring das überwiegend praktizierte Verfahren in Deutschland.

Stilles (unechtes) Factoring

Bei diesem Verfahren wird der Debitor in der Regel nicht über die Abtretung der Forderungen informiert. Bei einem stillen oder auch unechten Factoring werden die Risiken nicht übernommen. Viele bezeichnen deshalb dieses Verfahren als „Darlehen“. Es muss meist die Voraussetzung geschaffen werden, sodass einwandfreie Adressen vorliegen. Somit ist der Erfolg für dieses Verfahren nicht für alle Unternehmen gewährleistet.

Weitere Formen des Factoring

- VOB-Factoring

- Einzelfactoring

- Mietfactoring

Fazit

Was unsere Kunden sagen:

„Aufgrund unseres Wachstums war eine entsprechende Finanzierung unumgänglich. Nach dem Abwägen verschiedener Möglichkeiten, haben wir uns für das Abtreten unserer Forderungen an eine Factoring-Gesellschaft entschieden. Mein persönlicher Nutzen liegt dabei in der Zeitersparnis, da das Mahnwesen nun automatisiert durch den Factor bearbeitet wird. Weiterhin profitieren unsere Kunden von einem verlängerten Zahlungsziel von nunmehr 30 Tagen.“

Dana Görner, Buchhaltung, Gläser Automatendreherei GmbH

Ihre Vorteile:

- 100 % Schutz vor Forderungsausfällen

- Liquidität verbessern

- Eigenkapitalquote erhöhen

- Bilanz verkürzen

- Ranking verbessern

- Skontoerlöse steigern

- Kostenersparnis für Porto und Arbeitszeit

- Kundenbindung festigen

Mein persönliches Fazit: Es lohnt sich auf jeden Fall, Factoring als Stellgröße im Forderungsmanagement in Betracht zu ziehen. Gerade, wenn sich Ihre Forderungen in das Unermessliche steigern, bietet sich eine Beispielrechnung an. Stellen Sie Kosten und die Vorteile gegenüber und ziehen Sie dann Ihr persönliches Fazit. Einige Anbieter für Factoring bieten einen Factoring-Check an, der Sie bei Ihrer Entscheidung behilflich sein kein.

Unser Tipp: Überweisen Sie Rechnungen von einem Lieferanten auch an eine Factoring-Gesellschaft? Dies ist ein Grund mehr, Ihre Konditionen neu zu verhandeln. Ihr Lieferant nutzt als Factoring-Kunde ebenfalls die gleichen Vorzüge, wie Sie auch Ihnen als Interessent angeboten werden. Es ist möglich, dass Sie zukünftig ein verlängertes Zahlungsziel durch die Verhandlung erhalten.

Bildquelle: @Rainer Sturm/pixelio.de